盒马对山姆发起砍一刀

盒马在这个夏天在向行业老大哥发起一轮全新的挑战。

全文共 4613 字,阅读大约需要 14 分钟

作者 | 罗立璇 王晓玲 贾阳

最近几天,上海用户徐宁喜滋滋地发现,盒马的产品页面上多了一个特别显眼的“移山价”标签。“买了一个4KG的西瓜,只用了24块!平时这西瓜都要30多的!”

很多网友也和徐宁一样,发现了盒马似乎在“商战”,也心领神会,这个移山价指向正是山姆。起因是,一名微博网友发现,盒马和山姆正在围绕8寸榴莲千层蛋糕这个商品反复调价,发展到了盒马一降价,山姆就比它便宜1元的程度,至今这个战役还在进行。

对此,盒马官方对20社的回复是,盒马会以愚公移山的匠人精神,不懈推进产品品质的精益求精,让更多消费者了解来自中国多个产地以及来全球的更多好货。“面向现代化超市的近百年历史,盒马只有8年历史,还在学习和不断进步中,值得我们用移山精神去学习和超越。”

进入这个类目的,多为鸡蛋、牛奶、肉类等被高频消费的生鲜产品,约上百款,其中也不乏盒马自有品牌。促销活动周期从7月30日开始,配合买一送一、会员买返等活动。作为最后捞到实惠的消费者,围观群众只能是希望他们“撕得再响些”了。

不论如何,盒马确实在这个夏天在向行业老大哥发起一轮全新的挑战。生鲜行业已经很久没有出现过类似战役。其实,在当下的市场环境,与其说盒马真想打掉老大哥,不如说盒马需要老大哥的名头来一波助力,借山上青云。

山姆是个好老师

从今天开始,“移山价”扩大了范围,在上海之外,也登陆了北京。据悉,盒马计划进一步扩大“移山价”的城市范围,但具体时间依然待定。

不得不说,盒马给自己找了个好对标。

盒马正在紧锣密鼓地推动上市进程。今年1月,盒马创始人兼CEO侯毅发出全员信,表示2022年是盒马新零售的成熟期,主力业态盒马鲜生实现盈利,“盒马作为一个新零售业态完成了第一阶段的目标”。

在3月阿里巴巴轰轰烈烈地进行历史性拆分之后,盒马和菜鸟的上市计划就被摆到了桌面上。5月发布2023年财报之后,阿里巴巴方面表示,盒马作为“阿里巴巴探索新零售的标杆”,已形成清晰的商业模式和较为明确的盈利前景。董事会已经批准盒马启动上市流程,预计将在未来6到12个月内完成。

就上市这个目标而言,盒马有一个直接的挑战是,让市场对自己进行合理的估值。根据路透社2022年7月的消息,盒马当时在市场上寻求60亿美元的估值融资,远低于2022年年初100亿美元的估值。

盒马当时不被市场看好,除了资本市场低迷、自身情况未明的双重影响以外,也是因为竞对公司过得也很艰难。其中最有代表性的是,号称“生鲜电商第一股”的每日优鲜一直亏损、面临退市困局,创始人徐正甚至一度被传退居海外。

同时,传统商超中竭力拥抱新零售的参赛者,也在经受巨大挑战。站队腾讯的永辉超市,在2021年和2022年累计亏损超过67亿元。站队阿里,甚至买下了社区商超品牌「盒小马」51%股权的大润发,则在2022财年亏损8.26亿元,是大润发所属母公司高鑫零售上市以来的首次净亏损。

沃尔玛就是另外一个故事了。

尽管和同行一样,沃尔玛也在中国市场持续关店,2016年-2022年,沃尔玛在中国内地共关闭超130家卖场。但是,沃尔玛抓住了当下更加追求性价比的中国中产阶级,实现了中国业务的稳步增长。

沃尔玛在中国的业绩可谓高歌猛进,根据2024财年Q1季报(2023年2-4月)沃尔玛中国Q1的净销售额为53亿美元。同比增长28.3%,可比销售额增长25.5%,电商业务净销售额增长54%。

这样的增长,除了是因为春节消费带动以外,也是因为整个季度沃尔玛和山姆两大业态以及电商业务表现强劲。其中,山姆自有品牌Member's Mark业绩突出,获得46%的销售增长。

从沃尔玛公司整体的态势来看,得益于公司实现了100%的数字化,以及消费者正在继续将支出从非必需品转向生活必需品,他们的总收入达到了1523亿美元,增长7.6%。更重要的是,沃尔玛的市盈率超过了38;作为对比,互联网公司阿里巴巴的市盈率,现在是23.4。

如果盒马能向资本市场销售一个中国沃尔玛的故事,显然是个好办法。盒马除了X会员店这一业务模式以外,对于自有商品的开发深度,也已经引起了山姆的警惕。根据路透社援引不具名内部人士称,沃尔玛中国区CEO朱晓静在近日的一次内部讲话中表示,山姆目前在中国的会员制商超市场中“远远领先于对手”。

但是,唯一可能对山姆构成竞争的是阿里巴巴旗下的新零售商超品牌盒马,因为后者“在食品供应链上的优势十分突出” 。

中产争夺战

盒马和山姆对上的当然不止榴莲千层,而是一整套定位、战略和生态。

如果你生活在一二线城市,可能这两年早已经对比过两家的各种爆款产品。当然,最先比较的是两家的年卡价格和收益。就算中国第一家山姆会员店早在20年前就已经在深圳开出来,需要先买会员卡才能进超市、购物这事儿,现在接受起来也有点难度。

山姆的年卡有两档,基础卡260元,卓越卡680元。盒马鲜生x会员费比山姆基础卡便宜2元,每年258元,今年5月又推出了658元的钻石卡,也比山姆卓越卡略低。当然,决定了买会员,这几块钱不重要,还得看看相应的权益。

对于山姆来说,自己的核心会员,也不会在乎每个月几张运费费这种小优惠。山姆服务的会员,生活在一、二线城市,一般来说已经成家立业,也就是我们所说的中产家庭,更重要的是他们追求生活品质。

这些会员一年带来的收入大概有多少呢?2021年底,沃尔玛官网信息显示,山姆会员商店中国付费会员数已超过400万,近两年这个数据没有更新。不过,山姆的门店已经从2021年的34家扩张到了50家,相信会员数字也有相应增长。

如果按500万会员来计算,山姆每年的会员费收入大约在13亿元左右。对于零售业来说,这个数字来并不算多。根据中国连锁经营协会(CCFA) 的榜单数据,沃尔玛去年在中国的总营收为1093亿元,中国山姆会员店单店年营收也能达到10亿元人民币。

可是,零售是个弯腰捡钢崩儿的行业,本身利润并不高,那么这十亿会员费在利润中的占比就相当可观。或者说,会员店就是以会员费为核心利润来源。这就像前些年的某些新能源车企,并不是靠卖车赚钱,而是靠政府补贴。

所以,盒马和山姆竞争的核心,是争夺会员或者说中国的中产家庭。其实,这个市场也可以容纳两个巨头。根据两年前山姆的内部调研,中国一、二线城市中产家庭大概有7000万。

麦肯锡有着更乐观的预期,《2023麦肯锡中国消费者报告》认为,随着越来越多的家庭年收入超过16万元人民币,跻身上中产阶级(Upper-middle-class)行列。“未来三年,中国有望再增加7100万个上中产阶级家庭。”

但仓储会员店是近两年最被看好的线下零售业态,竞争逐渐激烈,现在中国市场已经有十几家会员超市。根据欧睿(Euromonitor)的数据,中国的仓储式会员店去年的销售额从4年前的18亿美元增长到37亿美元,增幅超过一倍。贝恩公司全球合伙人、大中华区消费品业务主席邓旻信为,仓储式会员超市模式“是唯一的亮点”。

盒马在追赶者中表现突出。去年年底,盒马宣布全国258元付费用户数接近300万。这个数字和山姆仍有差距,但显然引起了高度警惕。

实际上,盒马的业态更加复杂,不仅有X会员店,还有300家市区内的盒马鲜生和盒马奥莱店。这些店不是会员制,但也以相应的优惠政策招募会员。从这个角度说,盒马的潜在会员群体也不仅限于中产家庭,还有那些盒区房的年轻人。

对于两个头部玩家,价格战本身更像是一种默契的营销活动,不太可能直接带来会员转化。毕竟会员商超能够做到优质低价,主要是靠精简SKU,在单一SKU上做到更大的量来获得和供货商的谈判筹码,让利给会员。

而让会员能够愿意掏钱买卡,并在自己的店里流连忘返,靠的是差异化的自有商品,这才是会员店的核心竞争力。

盒马需要为自己正名

盒马太需要确认其商业模式的合理性了。

在阿里进行1+6+N分拆后,属于“N”的盒马被媒体爆料,预计今年11月IPO。对此,盒马不予置评。

但最近半年,盒马的一系列动作,都在传达一个信息——从降本增效,变为积极地抢地盘,抢人头。盒马上一季度一口气宣布在全国范围内同时开出12家新店,涉及业态众多,包括上海的5家盒马奥莱店(主要销售盒马大店的临期产品),主打低价下沉。

在过去几年的各种零售风口包括前置仓、社区团购潮流里,盒马参与了,但没有参与感,推出的对应业态很快就撤销了;唯独仓储会员店这一风口,盒马还在做,并表示要把X会员店继续开到二线城市。

风口逐渐尘埃落定之后,不断测试变换零售业态的盒马,现在的最新形态大概是盒马鲜生+盒马X会员店+盒马奥莱组成的“三架马车”。三驾马车分别指向的客群是城市泛中产、中产家庭和“下沉”消费人群。盒马X会员店对标的就是山姆。

如果说过去两年,盒马与山姆、Costco的关系还类似于,中国零售创新者与其口中需要谦逊学习的零售商案例,那么在山姆开始急速扩张开店后,双方的关系就变得更加微妙了。

第三方数据服务商月狐iBrand显示,自去年10月起,山姆线下在营门店数大幅增长,目前已有50家线下在营门店,共覆盖14个省份。

在上海的消费者徐宁同时有山姆和盒马的会员,因为家里只有两口人,日常在盒马买食物,分量更合适;但偶尔也会去山姆大采购,“确实便宜”,而且“商品比盒马MAX做得更好”。

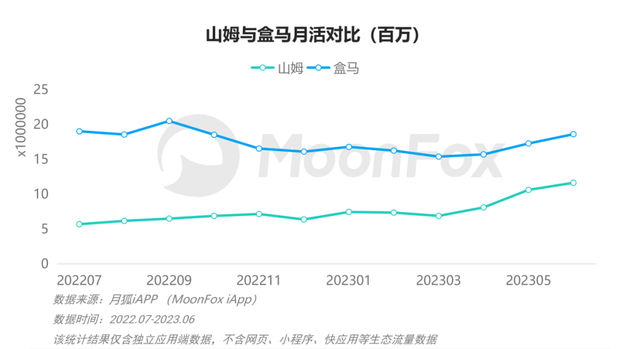

月狐iBrand的数据也印证了这一点,山姆与盒马的重合率达到43.1%,即山姆有近一半的用户也安装了盒马,用户与盒马高度重合。且山姆的月活与盒马的差距,正在肉眼可见地缩小。

尤其在今年的消费环境下,盒马一边需要坚守消费升级的阵线,一边要顺应人民群众对低价的强烈需求。山姆不断扩张对其高净值消费者的争夺,盒马必然警惕。

侯毅显然也意识到了这个问题,在上个月联商网的采访中,侯毅表示,“我们跟山姆、Costco的竞争,并不是会员店之间的竞争,而是盒马全业态与他们的竞争。因为我们面向的是同一客户群——中产以上的消费群体。这些人不是在盒马买就是在山姆买,这是我们今天面临的挑战。比如,盒马鲜生怎么样把商品差异化能力进一步做强,把价格进一步做低。”

这就是价格战发生的背景。

从相似商品的降价噱头,友商手里抢夺用户,再转化成自己的会员,表面上非常合理。但盒马必须解决这背后的更本质问题,你是在用一个业态混合的、商业模式仍待跑通的商业体,在跟一个已经顺畅跑通、利润率极其健康的商业模式赛跑。用低价短时间吸引一波用户,无法掩盖要解决这一问题的紧迫性。

侯毅向来一边谦逊学习全球零售经验、一边对友商大肆开炮,向来自视为探索创新零售业态的先锋。盒马的演化起伏,被深深染上侯毅本人的色彩。2019年接受《财经》采访时,侯毅承认自己的短板是重经营、轻管理。这仍是盒马现在的课题。

之前盒马采购负责人在相关采访中,颇为自豪地将自己标榜为“快时尚”公司——“快”在新品开发速度是传统行业的3-4倍,“时尚”则体现在盒马过去不断创造出引领业内模仿的爆款产品。半年就有两万多的SKU进入了销售渠道,其中有六千多个是自研发商品。

而另一公开数据显示,盒马门店生鲜SKU数在6000-8000个左右。简单计算一下,就可以看到盒马SKU迭代之迅速,新品研发力度之大。而这一“快时尚”模式,加上生鲜比服装要严重的损耗率,盒马要负担的研发成本、管理成本和库存压力可见一斑。

这种情况下,盒马要“向商品要流量,向供应链要效率”,对管理要求极高。

要知道,盒马号称要学习的Costco和山姆,其共同点是极力压缩生鲜的占比,SKU在5000上下,会更新SKU,但是一些经典爆品始终占了重要位置,比如Costco4.99美元的烤鸡,1.99美元的可乐汉堡套餐。

而在与山姆竞争的这个战场之外,侯毅曾对外明确表态,在2023年盒马奥莱将作为最重要的战略项目,没有之一。

侯毅曾表示,“盒马成功了,新零售就成功了”。多线作战的盒马,是否能跑出一个基于中国市场生态的零售模式,现在马上就到交答卷的时候了。